Производственный календарь на 2024 год в Казахстане

Чтобы рационально распоряжаться рабочим временем, оптимально распределять нагрузку на специалистов с учётом особенностей их трудовой деятельности, эффективно планировать время отпусков, компании в РК используют производственный календарь. Так, 2024 год включает 249 рабочих дней (для пятидневки) — соответственно 117 дней приходятся на выходные и праздники.

Информация в статье актуальна на 2024 год. Ознакомьтесь с нашим новым материалом по теме

Своё жильё за 1 день

Получите ипотеку уже сегодня

|  |  |

|  |  |

|  |  |

|  |  |

Рассмотрим по месяцам, какие выходные и праздничные дни будут у казахстанцев в 2024 году.

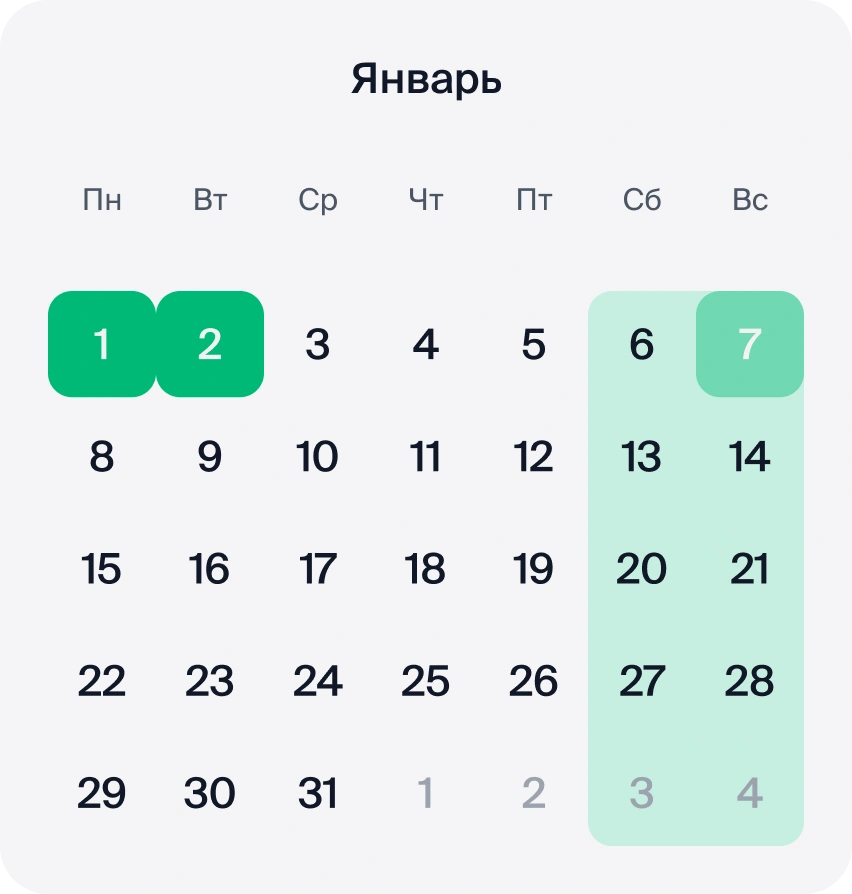

Январь

На первый месяц года выпало не так много праздничных дней. Новогодний отдых для казахстанцев продлился два дня — 1 и 2 января. Дополнительного праздничного дня на Рождество не получилось, так как религиозный праздник пришёлся на воскресенье.

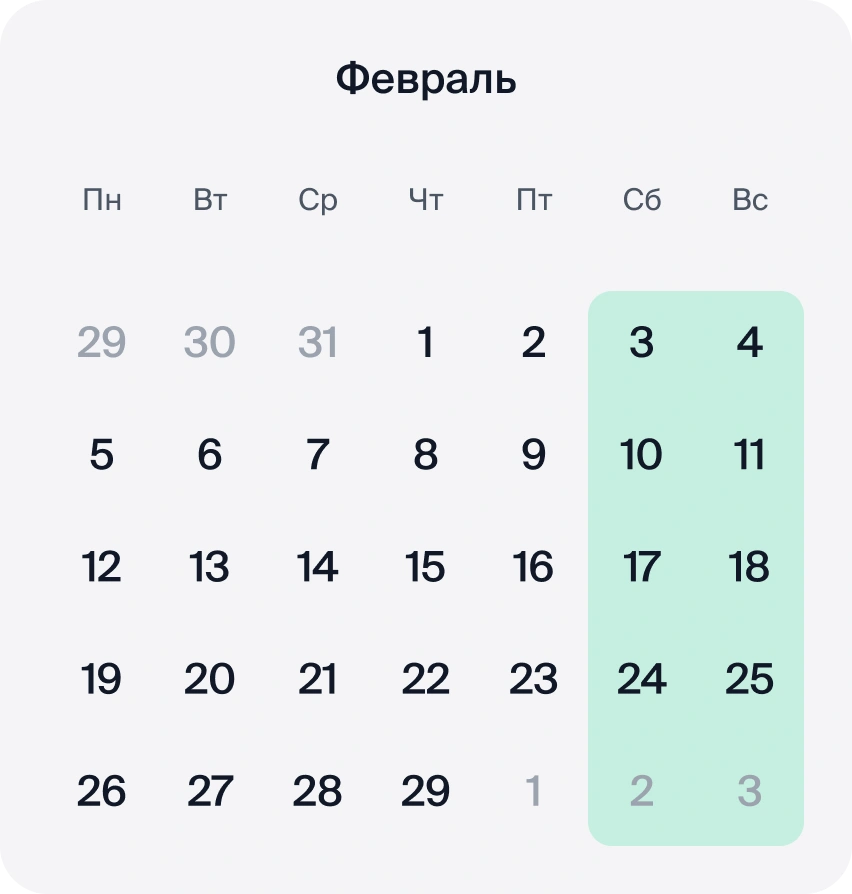

Февраль

В календаре на февраль 2024 года праздничных выходных дней вообще нет. В этом месяце страны бывшего СССР отмечают День защитника Отечества – такая традиция ещё сохранилась и в Казахстане, несмотря на то что официальный праздник в стране приходится на 7 мая. Но 23 февраля – обычный рабочий день. Поэтому остаются только субботы и воскресенья – 3 и 4, 10 и 11, 17 и 18, 24 и 25 февраля, то есть всего 8 февральских выходных.

Напомним, что в феврале все индивидуальные предприниматели, которые выбрали упрощёнку, должны предоставить в налоговый орган декларацию (до 15 февраля) и уплатить налог (до 25 февраля).

Март

Март в Казахстане в 2024 году богат на праздничные дни. В этом месяце казахстанцев ждут традиционные выходные и два праздника. 8 Марта – Международный женский день – приходится на пятницу. А Наурыз мейрамы – праздник весеннего обновления – проводится с 21 (четверг) по 23 (суббота) марта. Так как 23 марта – суббота, то в понедельник 25 марта жители страны получают дополнительный нерабочий день.

Как же отдыхают казахстанцы в марте в 2024 году? 5 выходных дней отводятся на Наурыз и ещё 3 праздничных дня – это пятница 8 Марта и последующие за ней суббота и воскресенье.

Апрель

В календаре на апрель 2024 года в Казахстане праздников нет – остаются только выходные. Работники с 5-дневкой смогут отдохнуть в апреле 8 дней – 6 и 7, 13 и 14, 20 и 21, 27 и 28 апреля.

Май

Май, как известно, богат на праздники, и 2024 год не станет исключением.

Майские праздники все казахстанцы ждут с нетерпением.

1 мая, который приходится на среду, в стране отмечается государственный Праздник единства народа Казахстана.

7 мая, выпадающий на вторник, празднуется День защитника Отечества, а через день, 9 мая, который приходится на четверг, торжественно отмечают День Победы.

Для удобства казахстанцев, Министерство труда и социальной защиты решило перенести день отдыха с субботы 4 мая 2024 года на среду 8 мая 2024 года.

Таким образом, в Казахстане будут отдыхать три дня подряд: 7, 8 и 9 мая 2024 года, отмечая День защитника Отечества – 7 мая, и День Победы – 9 мая. 4 мая, при этом, будет рабочим днем.

Это означает, что в мае у нас будет три дополнительных дня для отдыха – 1, 7 и 9 мая.

#TravelCard — карта c привилегиями для путешествий

Получайте скидки и кешбэк за авиабилеты, проживание в отелях и аренду авто

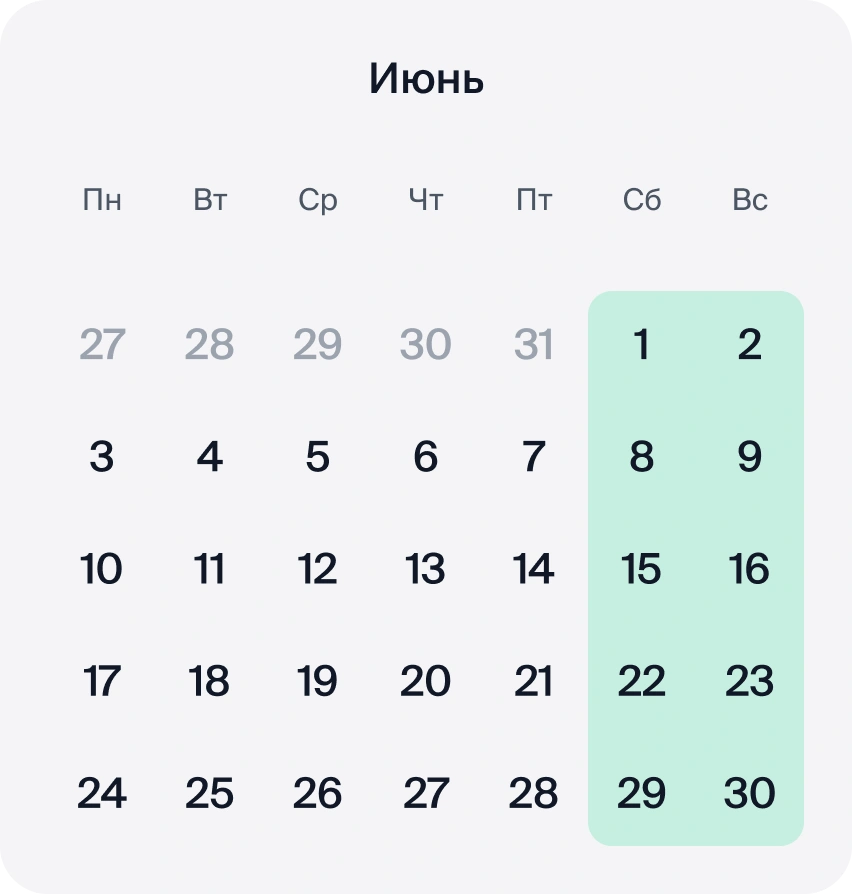

Июнь

Ежегодно в июне в Казахстане отмечают официальный праздник — Курбан Айт. В 2024 году празднование приходится на воскресенье 16 июня. Причём перенос не планируется, а значит, в понедельник 17 июня нужно вернуться к работе.

Напомним, что исламский праздник Курбан Айт знаменует окончание хаджа — религиозного паломничества. Этот день у мусульман посвящён благословению, благодарности Аллаху, помощи тем, кому повезло меньше.

Следовательно, в июне казахстанцев при 5-дневке ждёт 10 выходных дней.

Июль

В календаре на июль 2024 года в Казахстане наряду с выходными есть и праздники. В начале месяца — 6 июля — отмечают День столицы. Так как важная государственная дата приходится на субботу, делают перенос, то есть в понедельник 8 июля казахстанцы будут отдыхать. Значит, к 8 выходным в июле (для 5-дневки) прибавляется и нерабочий понедельник.

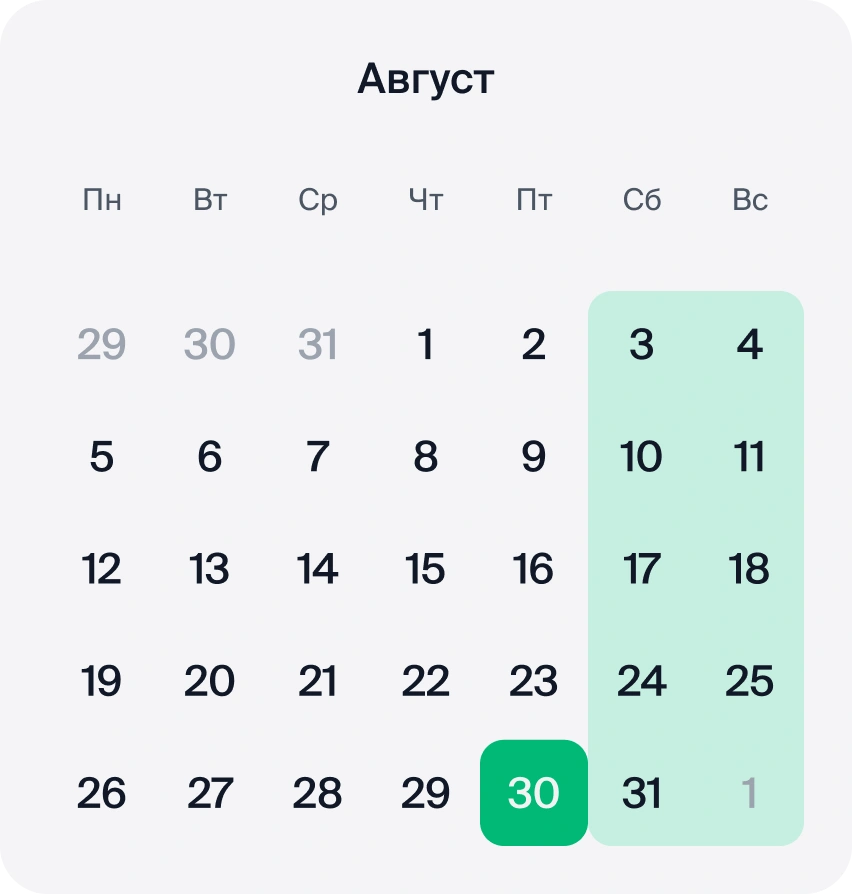

Август

В августе работники при пятидневке будут отдыхать 9 дней — это выходные 3 и 4, 10 и 11, 17 и 18, 24 и 25, а также 31 августа. А дополнительный день приходится на 30 августа (пятница), когда в стране отмечают День Конституции.

Не забудьте, что август — отчётный месяц. До 25 августа ИП, работающие по упрощённому налоговому режиму, должны уплатить налоги.

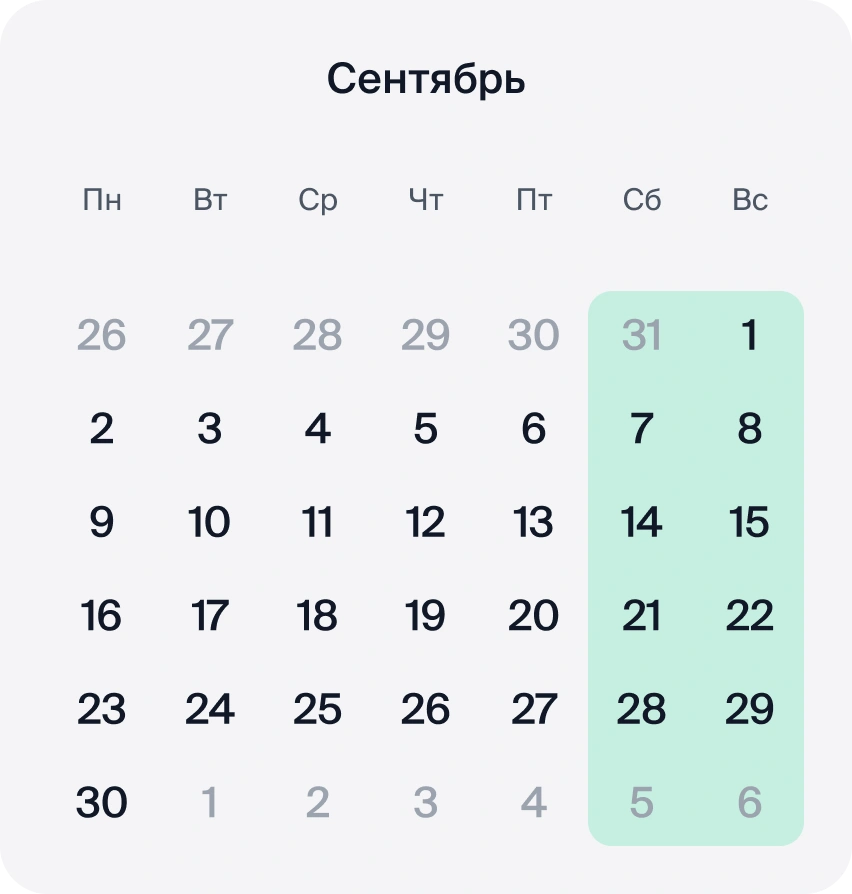

Сентябрь

На сентябрь 2024 года в Казахстане не приходятся праздничные дни — работников ожидают только выходные субботы и воскресенья. Их в первом месяце осени 9.

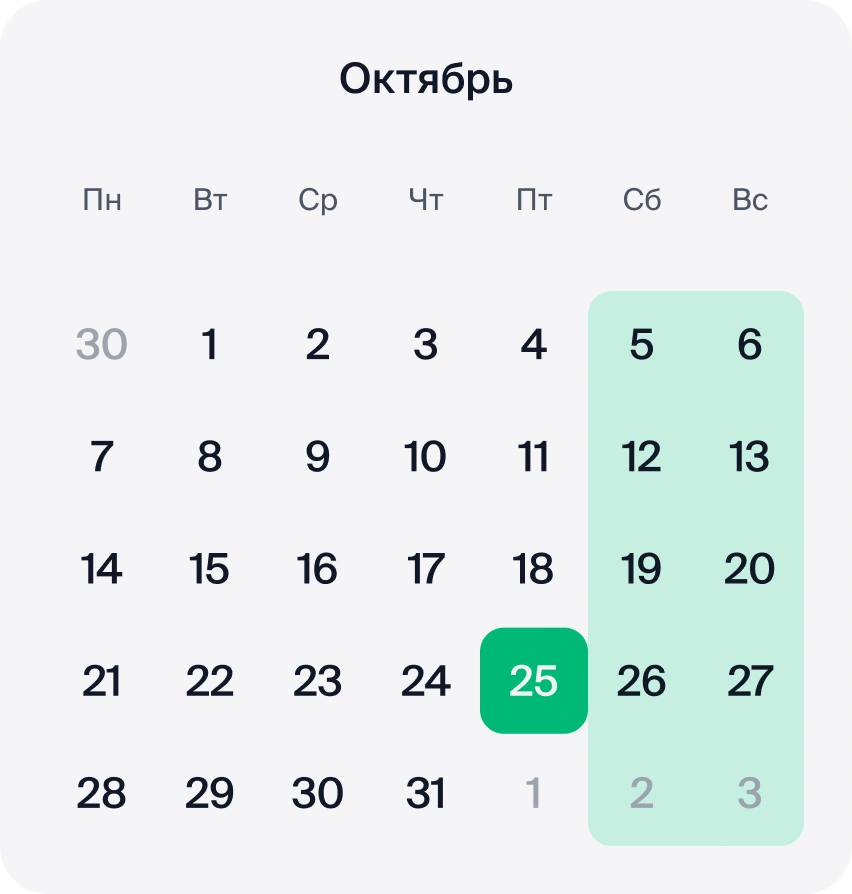

Октябрь

В октябре будет 8 выходных дней (для 5-дневки). Но в 2024 году в Казахстане есть и праздничный день — пятница 25 октября, когда отмечают День Республики. А значит, в этот день будет дополнительный выходной.

Обратите внимание, что специалисты при 6-дневке отдыхают 25 (пятница) и 27 (воскресенье) октября.

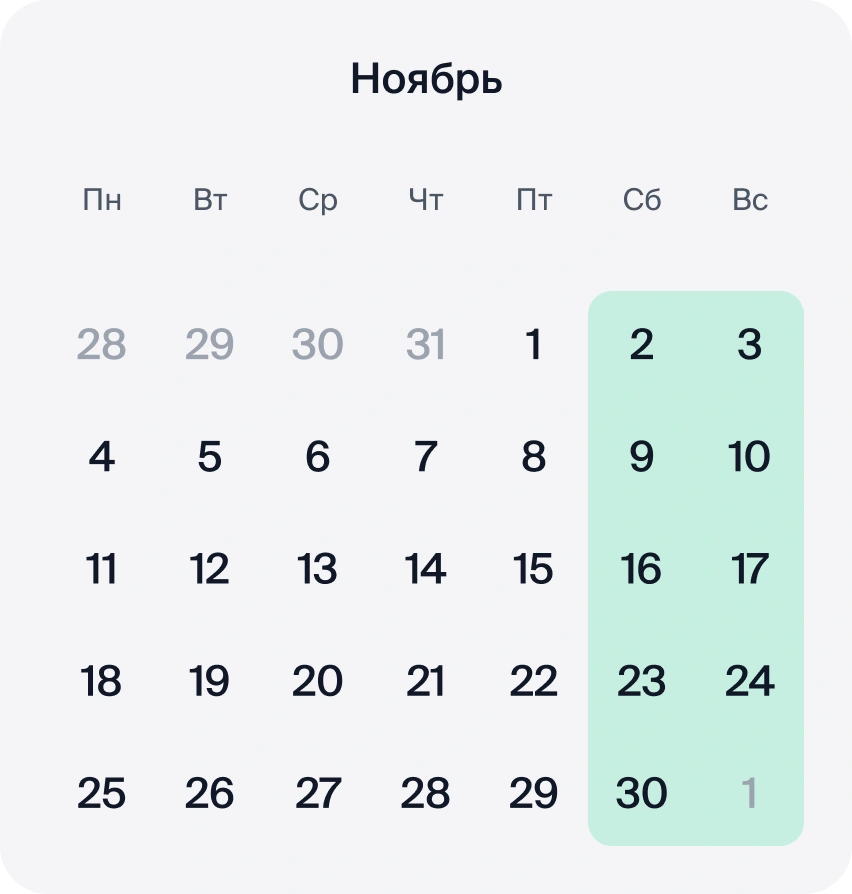

Ноябрь

В последний осенний месяц праздничных дней не будет, поэтому на отдых отводятся только выходные. У работников при 5-дневке их будет 9 (4 — для 6 рабочих дней).

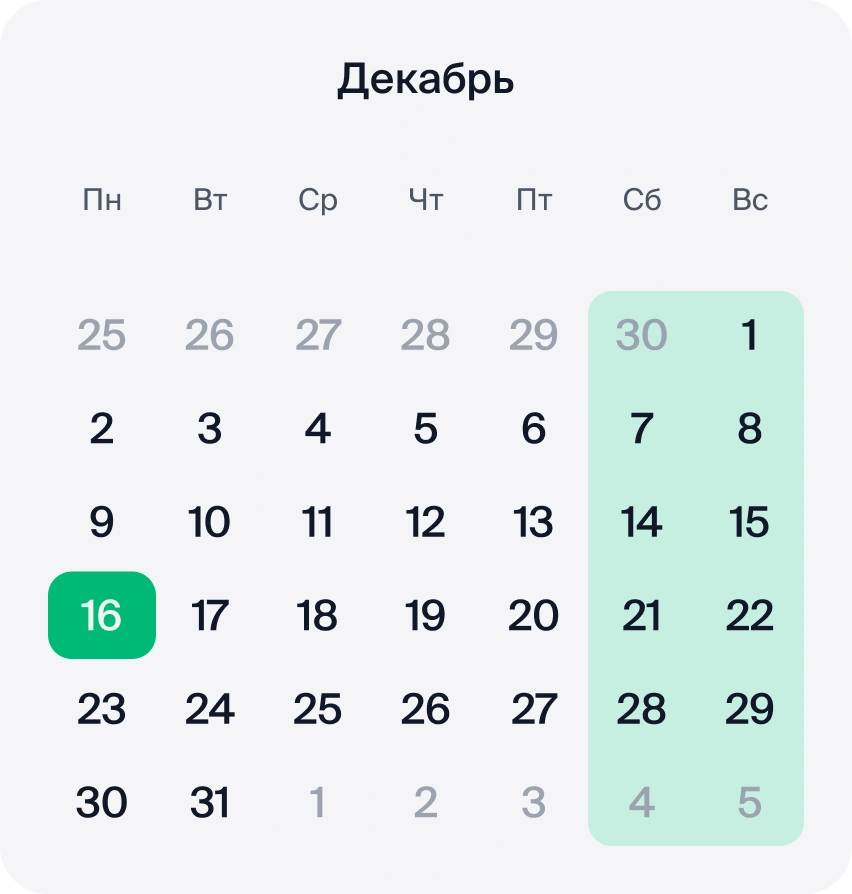

Декабрь

16 декабря (в понедельник) казахстанцы отмечают главный национальный праздник — День Независимости. В этот день жители страны отдыхают. Кроме того, у работников с 5-дневной рабочей неделей будет 9 стандартных выходных. А 31 декабря — это обычный рабочий день.

Производственный календарь позволяет составить представление о праздниках и выходных на целый год. Это даёт руководителю возможность спланировать ключевые бизнес-процессы, чтобы обеспечить стабильность работы компании. Специалисты же могут эффективно распределить своё личное время и качественно отдохнуть, что способствует повышению продуктивности.

Нажимая на кнопку "Подтвердить и принять", вы соглашаетесь с использованием cookies в соответствии с нашей Политикой конфиденциальности.